Продолжаем публикацию материала профессора, доктора экономических наук и академика РАН Сергея Юрьевича Глазьева. Ознакомиться с первой его частью можно, пройдя по ссылке.

Источник: «Завтра» © Сергей Глазьев

О глубинных причинах нарастающего хаоса и мерах по преодолению экономического кризиса

…

По такой же схеме было организовано обрушение курса рубля в марте 2020 г. Совершающие атаки против рубля международные спекулянты полностью владеют информацией о ситуации на российском валютнофинансовым рынке, получая ее от персонала МБ, зная алгоритмы работы ЦБ, контролируя депозитарно-клиринговые центры и в режиме реального времени отслеживая движение средств и ценных бумаг на биржевых площадках, торгующих российскими активами. Пассивность денежных властей, публично отказавшихся от ответственности за стабильность рубля, обеспечивает спекулянтам безрисковое манипулирование российским валютнофинансовым рынком.

Напомним, что в результате спекулятивной атаки 2014 г. российской экономике был нанесен колоссальный ущерб: снижение капитализации фондового рынка на 400 млрд. долл.; обесценение сбережений; потери банковского сектора на триллион рублей; двукратное обесценение национальной валюты и повышение инфляции; прекращение кредитования производственной сферы, втягивание экономики в стагфляционную ловушку (31). Деструктивное воздействие нынешнего валютно-финансового кризиса на российскую экономику только предстоит оценить: уже сейчас фондовый рынок опустился на 300 млрд.долл.

Очевидно, что проводимая Банком России политика «таргетирования» инфляции обречена на провал. Даже если ему удается за счет сжатия конечного спроса добиться снижения инфляции, период стабилизации длится недолго. Завышение процентных ставок и непредсказуемость курса рубля блокируют инвестиционную и инновационную активность. Это влечет нарастающее технологическое отставание и снижение конкурентоспособности российской экономики, что неизбежно, через небольшой период времени, приводит к девальвации рубля и новой инфляционной волне. Этот период для российской экономики составляет около пяти лет, что соответствует средней длительности научнопроизводственного цикла.

Нынешний обвал валютно-финансового рынка можно было бы предотвратить, если бы после объявления США санкций ЦБ ввел меры валютного контроля по защите нашей финансовой системы от внешних атак. Однако доминирующие в среде денежных властей экономические интересы спекулянтов помешали это сделать. Турбулентность валютно-финансового рынка поддерживается манипуляциями, совершаемыми его несколькими крупными участниками с использованием инсайдерской информации. Бездействие ЦБ гарантирует им отсутствие риска при проведении операций по искусственному заваливанию курса рубля с целью извлечения спекулятивной сверхприбыли. Делается это посредством цепочек заранее спланированных операций по покупке и продаже валюты с последовательным снижением курса рубля до определенного уровня, по достижению которого манипуляторы удерживают его до продажи накопленной валюты. После этого они вкладывают полученные сверхприбыли в покупку многократно подешевевших активов, а курс рубля поднимается до равновесного уровня. Через несколько лет операции по заваливанию российской национальной валюты повторяются, для чего используются искусственно раздуваемые поводы: снижение нефтяных цен, обострение международных конфликтов, объявление новых санкций, эпидемий и пр. На каждом цикле они извлекают сотни процентов прибыли на обесценении и последующей скупке российских активов, значительная часть которых таким образом перераспределяется в пользу иностранного капитала.

Раскачиваемый таким образом финансовый рынок теряет связь с реальным сектором, формирующиеся на нем цены не отражают реальную ценность активов, и он перестает быть ориентиром для добросовестных инвесторов. Не спрос и предложение хозяйствующих субъектов, а действия автоматизированных алгоритмов, совершаемых финансовыми роботами, определяют цено- и курсообразование на современном валютно-финансовом рынке. Хорошо встроенная в систему регулирования финансового рынка группа крупнейших игроков манипулирует им, извлекая гигантские сверхприбыли на периодическом обесценении рубля. Возникающие вследствие раскачивания рынка волны банкротств используются ими для присвоения чужих активов, в том числе с применением процедур санации и инструментов кредитной поддержки ЦБ.

Происходящие в последние дни события - объявление пандемии, обвал цен на нефть и финансового рынка, очередная «непредсказуемая» девальвация рубля, панический всплеск потребительского спроса и, в довершение ко всему, странная сделка по перепродаже акций Сбербанка из одного государственного кармана в другой, в которой должны исчезнуть триллионы накопленных в Фонде национального благосостояния средств налогоплательщиков – создают впечатление нарастающего безумия. Ни одно из них не имеет разумного объяснения.

Во-первых, предпринимаемые меры по борьбе с распространением коронавируса потрясают обилием эксцессов, провоцирующих панику населения и оправдывающих полицейские меры по ограничению мобильности и прав граждан. Они явно неадекватны степени опасности эпидемии для подавляющей части населения.

Во-вторых, заявляемые в СМИ причины развала нефтяного картеля, поражают своей явной нелепостью. Объяснения смысла этой операции созданием условий для банкротства американских производителей сланцевой нефти поражает безумием этого замысла. Это все равно что пилить сук, на котором сидишь для того, чтобы скинуть с него того, кто сидит дальше.

В-третьих, Банк России, имея все возможности удерживать курс рубля стабильным благодаря объему валютных резервов, превышающим количество рублей на финансовом рынке, дал возможность ему рухнуть и только после этого заявил о готовности проводить валютные интервенции. Однако, без объявления четкой цели по недопущению снижения курса рубля ниже определенного уровня эти интервенции лишь помогают спекулянтам планировать атаку, раскрывая свои планы и снабжая их валютой.

На фоне обвала финансового рынка странная сделка по продаже акций Сбербанка Центробанком Правительству выглядит совсем сюрреалистично. Согласно Закону о Центральном банке, все его имущество является федеральной собственностью. Следовательно, государство может оперировать им по своему усмотрению. В данном случае оно может принять нормативный акт, обязывающий Банк России безвозмездно передать акции в Росимущество, поскольку тот является не более, чем их номинальным держателем.

Конечным смыслом этой операции является, с одной стороны, стерилизация (ликвидация) не менее четверти из 2,8 триллиона рублей, накопленных в Фонде национального благосостояния на покрытие убытков Банка России, образовавшихся вследствие его безумной деятельности по привлечению средств с финансового рынка на депозиты и облигации.

С другой стороны, имеющие возможность манипулировать акциями Сбербанка спекулянты могут сказочно обогатиться, скупив их после обесценения и продав по предложенной цене государству. Есть еще предположение о тайном плане приватизации этих акций, которые не передаются на баланс Росимущества, а остаются «на балансе ФНБ» (последний не является юрлицом и не имеет баланса, т.е. акции зависают на счетах депо Минфина РФ).

Сомнительные операции по манипулированию валютным рынком и притворные сделки за государственный счет усугубляют и без того тяжелое положение, в котором оказалась государственная финансовая система после обрушения цен на нефть. Заявляемые в СМИ причины развала нефтяного картеля России и ОПЕК с целью доведения до банкротства американских производителей сланцевой нефти поражает безумием этого замысла. Это все равно что пилить сук, на котором сидишь для того, чтобы скинуть с него того, кто сидит дальше. Ведь цены на нефть поддерживались на многократно завышенном по отношению к равновесию реального спроса и предложения уровне благодаря финансовым спекулянтам и этому картельному соглашению. После его развала обрушение цен на нефть может надолго затянуться.

Колебания цен на нефть подчиняются долгосрочным закономерностям смены технологических укладов. Произошедшее в нулевых годах их повышение является типичным проявлением начала смены технологических укладов. Когда доминирующий технологический уклад достигает зрелости, падают темпы роста экономики вместе с прибылями ведущих корпораций. Для сохранения последних монополисты повышают цены. Лучше всех это удается сделать корпорациям топливно-энергетического сектора, который отличается максимальной капиталоемкостью и минимальной эластичностью спроса от цены. После того, как спровоцированная резким скачком цен на энергоносители структурная перестройка экономики на основе нового технологического уклада, завершается, а ее энергоемкость многократно снижается, спрос на энергоносители неизбежно сокращается, а цены - падают (32).

Именно это происходит в настоящее время. Развернувшаяся после взлета нефтяных цен очередная технологическая революция перешла в быстрый рост нового технологического уклада, который, начиная с кризиса 2008 года, стал повсеместно замещать старый. Сейчас он входит в фазу быстрого роста, который сопровождается многократно меньшим приростом спроса на энергоносители. В этой повышательной фазе длинной волны Кондратьева цены на энергоносители остаются сравнительно низкими.

Произошедшее только что обрушение нефтяных цен было объективно обусловлено этими закономерностями. Едва ли стоит ожидать их изменения. Наоборот, бурное развитие солнечной энергетики влечет относительное снижение спроса на углеводороды в качестве энергоносителя, что, с учетом ограниченности спроса со стороны химической промышленности, будет оказывать долгосрочное понижательное давление на нефтяные цены. Российские переговорщики с ОПЕК, очевидно, не знали указанных закономерностей и допустили роковую ошибку, спровоцировав развал картеля нефтедобывающих стран. С учетом возможностей США по манипулированию нефтяным рынком и объективной заинтересованности их обрабатывающей промышленности и потребителей в низких ценах на нефть, исправить эту ошибку едва ли удастся.

Из изложенного выше следует, что в ближайшее десятилетие цены на углеводороды будут оставаться сравнительно низкими. Это означает существенное ухудшение торгового и платежного баланса России. Его можно смягчить опережающим развитием несырьевого экспорта, которое, однако, не может быть обеспечено в рамках проводимой денежной политики, так как требует масштабного долгосрочного кредитования весьма капиталоемких инвестиции в развитие нефтехимии и других высокотехнологических отраслей экономики. Если не менять денежно-кредитную политику коренным образом, то придется пережить дальнейшую девальвацию рубля и вызываемую ею инфляционную волну. На фоне сжатия государственного бюджета это вызовет ощутимое падение доходов населения. Оно будет многократно усугублено продолжением борьбы с инфляцией путем сокращения денежного предложения и конечного спроса. Это, в свою очередь, вызовет нарастающее недовольство население и обострение социальнополитической напряженности. К 2024 году оно достигнет очередного пика и существенно ослабит способность государственной власти противостоять американской агрессии.

Китай к этому времени еще более усилится, предъявляя растущий спрос на российские ресурсы и инвестируя в перестройку российской экономики под свои нужды. Таким образом российская экономика окажется одновременно на периферии старого и нового мирохозяйственных укладов. Она окончательно утратит способность к самостоятельному развитию, а ее экономическое пространство станет полем соперничества западных и восточных корпораций. Это создаст дополнительное политическое напряжение, чреватое утратой национального суверенитета.

Чтобы избежать этой ловушки двойной зависимости, необходимо немедленное кардинальное изменение экономической политики. Оно должно обеспечить восстановление макроэкономической стабильности одновременно с выводом российской экономики на траекторию опережающего роста на основе нового технологического уклада. Для этого нужен форсированный переход к формированию нового мирохозяйственного уклада с характерными для него институтами стратегического планирования, подчинения денежно кредитной политики задачам повышения инвестиционной активности и частно-государственного партнерства, ориентированного на повышение народного благосостояния.

Исходя из закономерностей смены технологических и мирохозяйственных укладов, можно предположить, что мировая гибридная война вступает в завершающую фазу. Пик противостояния ведущих держав ожидается к 2024 году 33. К этому времени способность к самостоятельному воспроизводству российской экономики может быть окончательно утрачена. Если, конечно, в кратчайшее время не удастся перестроить систему управления ее развитием в соответствии с принципами интегрального мирохозяйственного уклада и вырваться из безнадежного состояния финансовой и сырьевой периферии американского цикла накопления капитала.

Прогнозы развития российской экономики, как, впрочем и общемировой, выглядят весьма тревожно. Антикризисные меры усугубят и без того напряженное из-за падения цен на нефть состояние государственного бюджета. Они сокращают его доходную и увеличивают расходную часть. Это неизбежно ведет к образованию дефицита, для погашения которого средств фонда национального благосостояния может не хватить. Если правительство будет вновь занимать их на рынке, то тем самым оно будет сокращать и без того дефицитную ликвидность и сужать возможности поддержания деловой активности. Это лишь самая явная проблема, у которой в рамках проводимой макроэкономической политики нет решения. Ее продолжение вовлечет российскую экономику в новую спираль углубления кризиса.

Если ЦБ попытается вновь гасить начинающуюся из-за девальвации рубля инфляционную волну очередным повышением ключевой ставки и снижением денежного предложения, то нас, очевидно, ждет повторение спазмов инвестиционной и деловой активности 2014-2015 и 2008-2009 годов. Через несколько лет это приведет к еще большему технологическому отставанию нашей экономики, снижению ее конкурентоспособности и следующей девальвации рубля с последующей инфляционной волной. Необходим разорвать этот порочный круг самоуничтожения российской экономики и вывести ее, наконец, на траекторию опережающего развития на волне роста нового технологического уклада при помощи упреждающего формирования институтов нового мирохозяйственного уклада.

2.2.Срочные антикризисные меры

Президент и Правительство России оперативно разработали и приняли пакет срочных антикризисных мер. Они облегчат положение наиболее пострадавших предпринимателей, будут способствовать поддержанию экономической активности и деофшоризации экономики.

Для поддержания взаимной торговли Евразийская экономическая комиссия временно обнулила импортные пошлины на медицинские и продовольственные товары первой необходимости, а также приняла меры по предотвращению появления новых барьеров на внутреннем рынке (34). Кроме того ЕЭК одобрила следующие рекомендации, призванные смягчить кризисное воздействие на национальные экономики.

1. Правительствам Сторон совместно с ЕЭК проводить на постоянной основе согласование мер налогового и бюджетного стимулирования отдельных отраслей и экономик государств-членов в целях недопущения нарушения справедливых условий конкуренции, сохранения доступа к государственным закупкам, обеспечения нормального функционирования общего рынка ЕАЭС.

2. Рекомендовать центральным (национальным) банкам не ухудшать условия кредитования нефинансовых организаций, задействовать специальные инструменты рефинансирования коммерческих банков для выдачи льготных кредитов предприятиям медицинской и фармацевтической промышленности, агропромышленного комплекса, сферы транспортных, торгово-логистических и медицинских услуг для производства товаров и оказания услуг населению, а также финансирования экспортно-импортных операций в рамках взаимной торговли и поддержания кооперации производства в рамках ЕАЭС.

3. Просить Стороны принять меры по увеличению, в том числе за счет средств региональных финансовых институтов, объемов экспортных кредитов и предоставлению государственных гарантий по страхованию экспортных кредитов в целях поддержания взаимной торговли.

4. Считать целесообразным предоставление государствам-членам ЕАЭС грантов ЕФСР на социальные проекты, связанные с приобретением систем тестирования противовирусных препаратов и средств защиты.

5. Коллегии ЕЭК совместно с правительствами Сторон приступить к разработке совместной целевой программы исследований по созданию противовирусных препаратов и тест-систем, налаживанию их массового производства.

6. ЕЭК совместно с уполномоченными государственными органами Сторон принять срочные меры по созданию необходимых условий для развертывания систем цифровой торговли в ЕАЭС, обеспечить своевременную реализацию соответствующих цифровых инициатив.

Этого, однако, недостаточно. Нужно задуматься о перспективах социально-экономического развития после кризиса. Они должны идти в русле формирования новых технологического и мирохозяйственного укладов.

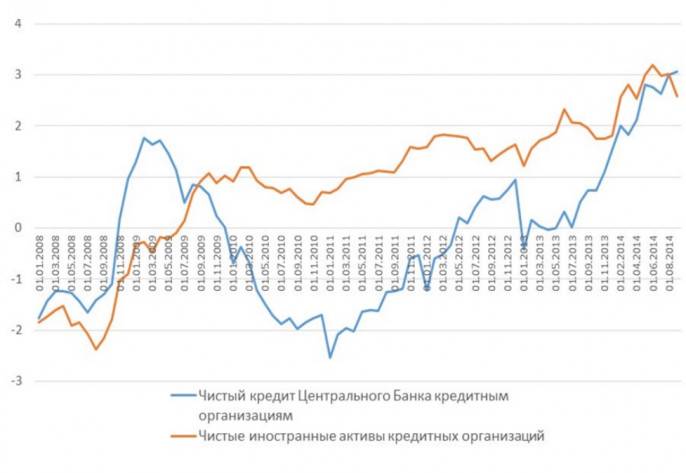

В условиях спазма деловой активности, вызванной обрушением финансового рынка и обесценением активов, денежные власти всех развитых стран резко расширяют кредитование экономики, чтобы смягчить сокращение производства и предотвратить лавину банкротств предприятий. Однако эффективность этих мер сильно различается в зависимости от национальной системы валютного регулирования и денежно-кредитной политики. В странах-эмитентах мировых резервных валют денежные вливания удерживаются финансово-банковской системой, что повышает устойчивость их экономик, но не всегда обеспечивает преодоление сокращения производства и инвестиций. В других странах денежная эмиссия, если ее не канализировать для нужд производственной сферы, может перетекать на валютный рынок, усиливая давление на курс национальной валюты и усугубляя макроэкономическую нестабильность. Именно это происходило в России в 2008-2009 гг. и 2014-2015 гг., когда меры государственной поддержки банковской системы лишь подлили масло в огонь кризиса. Тогда банки, в том числе государственные, использовали полученные кредитные ресурсы для приобретения иностранной валюты, усилив девальвацию рубля и сыграв против интересов страны (Рис.9).

Динамика чистых иностранных активов и чистой задолженности перед ЦБ РФ кредитных организаций (трлн. рублей)

Сегодня ситуация может повториться. 27 марта Банк России принял решение, в котором объявил:

«В текущей ситуации системно значимым банкам целесообразно предоставить льготный режим соблюдения показателя краткосрочной ликвидности Н26 (Н27), чтобы у них было больше возможностей по кредитованию экономики. В дополнение к объявленному снижению платы за право пользования безотзывной кредитной линией с 0,5 до 0,15% Банк России: увеличил максимальный совокупный лимит по безотзывным кредитным линиям (БКЛ) с 1,5 до 5 трлн. рублей на период с 1 апреля 2020 года по 31 марта 2021 года; принял решение по 30 сентября 2020 года не считать нарушением норматива Н26 (Н27) снижение фактического значения норматива Н26 (Н27) в результате недостатка высоколиквидных активов и иных альтернативных инструментов, вследствие ограниченной возможности пролонгации или привлечения денежных средств на срок свыше 30 календарных дней». (35)

Эта дополнительная ликвидность превышает весь объем средств федерального бюджета, предусмотренных на поддержку экономики.

По опыту предыдущих эпизодов масштабного предоставления Банком России ликвидности в период финансовых кризисов (эпизоды 1998, 2008 и 2014 гг.) увеличение БКЛ на 3,5 трлн. рублей означает (почти автоматически) потерю почти 10% ЗВР (т.е. почти 50 млрд. долл.) и дальнейшее падение рубля (списываемое на прогнозируемое падение цены на нефть). Чтобы этого не произошло необходимо защитить финансовый рынок от атак валютных спекулянтов. Это предполагает введение избирательных ограничений на трансграничное движение спекулятивного капитала. В качестве таковых могут быть использованы меры как прямого (лицензирование, резервирование, фиксация валютной позиции коммерческих банков), так и косвенного (налог на вывоз капитала) регулирования. Необходимо прекратить использование резидентами иностранной валюты как средства накопления, а также кредитование ЦБ валютных спекуляций. Для этого наряду с введением избирательных ограничений в отношении трансграничных спекулятивных операций целесообразно усилить меры по деофшоризации экономики, ее дедолларизации, прекращению утечки капитала и стабилизации курса рубля. Необходимы также серьезные усилия по регулированию финансового рынка, его защите от мошеннических манипуляций, включая проведение объективных расследований признаков манипулирования рынком с наказанием преступников. Необходимо восстановить государственный контроль над МБ и финансовым рынком в целом, кардинально повысить компетентность и эффективность работы Банка России как мегарегулятора.

В краткосрочном плане для предотвращения перетока эмитируемых в антикризисных целях средств и выполнения заявленной ЦБ РФ цели обеспечения кредитования экономики необходимо принять следующие меры.

1. Исходя из международного и отечественного опыта первое, что необходимо сделать – это перекрыть каналы вывоза капитала и финансирования спекулятивных атак против рубля. Именно так поступил В.Геращенко после дефолта 1998 года, введя правило фиксации открытой валютной позиции (ОВП) банка на каждый операционный день, не позволяя банкам использовать средства БКЛ на покупку валюты.

2. Поручить ФНС, ФТС и Росфинмониторингу проверять операции коммерческих банков по покупке валюты на предмет фиктивных импортных контрактов с использованием фирм-однодневок и офшорных «прокладок» с тем, чтобы данные операции не служили отмывочным механизмом для вывоза капитала и финансовых спекуляций. При нахождении нарушений – приостанавливать операции.

3. Рекомендовать ЦБ РФ как регулятору своевременно принимать меры по введению ограничений на спекулятивные операции по покупке валюты (резервирование средств, отсрочки по совершению сделок, тотальный контроль за легальностью происхождения и уплатой налогов и пр.); а в отношении зарубежных спекулянтов, доминирующих на валютном рынке - временные запреты по биржевым операциям.

4. Рекомендовать ЦБ РФ прекратить операции по абсорбированию ликвидности, выкупить свои облигации и закрыть депозиты (эта мера даст еще 3 трлн. руб. от сокращения «структурного профицита ликвидности», вызванного завышением ключевой ставки ЦБ)

5. Для снижения давления на курс рубля усилить меры по дестимулированию перетока средств с рублевых на валютные счета путем использования более льготных нормативов, регулирующих операции с рублями (норм резервирования, достаточности капитала и др.), и, наоборот, установить повышенное резервирование средств на валютных счетах, особенно в долларах и валютах стран, присоединившихся к санкциям – до 100%.

6. Ввести в действие «спящие» нормы, предусматривающие наказание за манипулирование рынком. Провести тщательное расследование всех эпизодов обрушения и резкого подъема курса рубля на предмет выявления механизмов и фактов манипулирования рынком. Принять меры по наказанию преступников, организовавших обвалы курса рубля в 2014 г. и в настоящее время.

7. Добиться многократного снижения размаха валютных спекуляций посредством сокращения «кредитного плеча» и числа сессий, а также других общепринятых в мировой практике стабилизационных механизмов на Московской бирже с восстановлением над ней государственного контроля.

8. Установить минимальные сроки вывода за рубеж и в иностранную валюту финансовых ресурсов, высвобождаемых после продажи гособлигаций и других рублевых обязательств российских эмитентов.

9. Перекрыть каналы утечки капитала. Обеспечивать свободную конвертацию валюты только по текущим операциям. При этом оплату импорта за иностранную валюту проводить только по факту поставки товаров в Россию или оказания услуг. Ограничить вывоз капитала только операциями, необходимыми для расширенного воспроизводства реального сектора экономики и осуществления прямых инвестиций, способствующих социально-экономическому развитию России. В этих целях ввести лицензирование трансграничных операций капитального характера.

10. Устранить льготное налогообложение прибыли от финансовых операций, а также ввести налог на валютные спекуляции (так называемый «налог Тобина») в размере 0,01% от суммы транзакции. Данная мера будет необременительной для финансовых транзакций в производительных целях, а деятельность финансовых спекулянтов сделает почти убыточной. Это защитит финансовый рынок от манипулирования и спекулятивных атак).

11. Восстановить полную продажу валютной выручки, а также стимулировать экспортеров к продаже валюты через использование широкого комплекса мер (налоговых рычагов, резервов, балансовых нормативов), формирующих более выгодные условия хранения и проведения операций в рублях по сравнению с операциями в валюте.

12. Временно запретить покупку ценных бумаг эмитентов из США и зависимых от них государств, а также сбросить государственные вложения в эти инструменты. Этот шаг снизит риски российских участников с точки зрения замораживания или ареста их средств, вложенных в иностранные госбумаги 36.

13. Минфину России прекратить покупку иностранной валюты и отменить «бюджетное правило». Нефтегазовые доходы бюджета направить на финансирование антикризисных мер, включая закупку критически необходимых импортных товаров, прежде всего, медицинского назначения.

14. Прекратить действие системы страхования вкладов в части депозитов в иностранной валюте. Предложить гражданам обменять эти вклады на рублевые на рыночных условиях, а коммерческим банкам - продать располагаемую иностранную валюту Банку России по текущему курсу.

15. Разрешить заемщикам применять форс-мажор по отношению к кредитам, предоставленным субъектами стран, установивших и вводящих финансовые санкции против России. Ввести мораторий на выполнение обязательств подвергнутых санкциям компаний перед кредиторами и инвесторами из соответствующих стран, а также арест на их доли и акции. В случае ареста валютных активов Минфина и Банка России, государственных банков и корпораций, а также угрозы тотального применения санкций против российских предприятий – введение моратория на погашение и обслуживание кредитов и инвестиций, полученных из государств, применяющих санкции против России, а также арест их активов.

16. На время действия санкционных мер запретить дочерними структурам банков из стран, применяющих санкции, привлечение новых средств российских вкладчиков.

17. Отменить выкуп акций Сбербанка Правительством у Банка России. Сэкономленные средства Фонда национального благосостояния направить на закупку критически необходимых иностранных товаров, прежде всего, медицинского назначения.

18. Проводить котировки обменных курсов валют в привязке к рублю, а не к доллару и евро, как это делается в настоящее время. Сами котировки проводить по отношению к валютам стран – основным торговым партнерам России, исключив доллар из валютной корзины.

К числу мер по защите российского финансового рынка от угроз дестабилизации извне следует добавить: обеспечение прозрачности и регулирование забалансовых операций банков и компаний, устранение зависимости от ангажированных рейтинговых агентств; создание общедоступной системы раскрытия информации о рынке (эмитентах и профессиональных участниках), находящейся в собственности государства и бесплатной для пользователей. Эти меры обеспечат резкое сокращение валютных спекуляций, подчинение валютного рынка обслуживанию трансграничных операций реального сектора и создадут необходимые условия для долгосрочной стабилизации курса рубля. После их принятия Банку России необходимо четко обозначать целевые параметры обменного курса рубля, ввести «правило курсовой политики» - удерживать курс рубля на заданном уровне длительное время путем проведения своевременных интервенций и мер по нейтрализации спекулятивных атак. При угрозе выхода за пределы установленных границ проводить неожиданное для спекулянтов единовременное изменение курса и затем его удерживать тем же образом. Это позволит избежать лавинообразного «бегства капитала» и валютных спекуляций против рубля в случаях корректировки его курса в связи с изменением фундаментальных условий курсообразования (37).

Стабилизация обменного курса рубля необходима для нормализации инвестиционного климата, расширения возможностей международного сотрудничества, национальной безопасности и придания рублю функций региональной резервной валюты в ЕАЭС и прилегающей части Евразии. В качестве образца построения эффективной системы валютного и финансового контроля в целях обеспечения опережающего экономического роста можно использовать китайский опыт.

Наряду с указанными выше мерами по стабилизации финансового рынка во избежание необоснованного роста цен товарами отечественного производства государств-членов ЕАЭС следует признать индексацию цен по обменному курсу национальной валюты недобросовестной торговой практикой, подлежащей антимонопольному регулированию

После принятия всех перечисленных выше мер по устранению рисков использования эмитируемых в целях преодоления кризиса денег на спекулятивные цели возможно наращивание денежного предложения как необходимого условия поддержания внутреннего спроса, подъема инвестиционной и инновационной активности. В отличие от эмитентов мировых валют, кризис в России вызван не избытком денежного предложения и связанных с ним финансовых пузырей, а хронической недомонетизацией экономики, которая длительное время работала на износ вследствие острого недостатка кредитов и инвестиций. Российская экономика нуждается в существенном расширении денежного предложения для восстановления внутреннего рынка, подъема инновационной и инвестиционной активности в целях модернизации и опережающего развития. Следует, по меньшей мере, вернуть в экономику 12 трлн. руб., изъятых Банком России из оборота в течение последнего 5-летия, а также немедленно прекратить его операции по абсорбированию денег посредством эмиссии облигаций и принятия денег на депозиты.

Для предотвращения спазма деловой и инвестиционной активности следует широко использовать инструменты целевого кредитования производственных предприятий. Банку России развернуть специнструменты рефинансирования коммерческих банков под 1-2 % годовых для критически важных в условиях кризиса секторов (медицина, образование, агропром и пр.) на общую сумму до 3 трлн. руб. под обязательства предприятий и банков по целевому использованию средств (например, через эскроу-счета); а также для кредитования инвестиций, в том числе в рамках национальных проектов, по специнвестконтрактам. Данный вид финансирования не будет создавать инфляционный эффект. Широкое использование механизма специнвестконтрактов даст снижение необоснованных расходов на банковское обслуживание до 10% и обеспечить устойчивое и полномасштабное финансирование значимых для российских регионов инвестиционных проектов.

Необходимо также создать механизм целевого рефинансирования институтов развития, многократно расширив их возможности по кредитованию инвестиций, в том числе по замещению «пересохших» иностранных источников кредита. Для снижения зависимости российской экономики от санкций США и их союзников, обеспечения ее устойчивости в условиях гибридной войны должны быть приняты следующие незамедлительные меры по дедолларизации экономики.

1. Распродать из золотовалютных резервов (ЗВР) все долговые обязательства США, Канады, Великобритании, а также номинированные в валютах этих стран ценные бумаг с приобретением эквивалентного объема активов стран ШОС, БРИКС и золота. Долю золота в резервах увеличить с нынешних 20% до 55% (как у стран ЕС).

2. Выкупить в ЗВР за счет целевой кредитной эмиссии Банка России валютные активы контролируемых государством банков и корпораций (более 50 млрд. долл.) по курсу, державшемуся до спекулятивной атаки в связи с падением нефтяных цен.

3. Прекратить кредитование нефинансовых организаций в иностранной валюте со стороны российских банков. Законодательно запретить займы нефинансовых организаций, номинированные и предоставляемые в иностранной валюте.

4. Исключить использование доллара во внешнеторговых и инвестиционных операциях государственных корпораций и банков, рекомендовать то же самое сделать частным предприятиям. Постепенно перейти на оплату основных экспортных товаров в рублях. Это устранит риски конфискации валютной выручки российских экспортеров, снимет проблему ее репатриации, создаст условия для снижения объемов утечки капитала. При этом необходимо предусмотреть выделение связанных рублевых кредитов государствам-импортерам российской продукции для поддержания товарооборота, использовать в этих целях кредитно-валютные СВОПы. Банку России осуществлять целевое льготное рефинансирование коммерческих банков под рублевое кредитование экспортно-импортных операций по приемлемым ставкам на долгосрочной основе, а также учитывать в основных направлениях денежно-кредитной политики дополнительный спрос на рубли в связи с расширением внешнеторгового оборота в отечественной валюте и формированием зарубежных рублевых резервов иностранных государств и банков.

5. Кардинально расширить обслуживание расчетов в национальных валютах между предприятиями государств ЕАЭС и СНГ посредством ЕАБР и Межгосбанка СНГ, с иными государствами – с использованием контролируемых Россией международных финансовых организаций (МБЭС, МИБ, ЕАБР и др.).

6. Лимитировать заимствования контролируемых государством корпораций в странах, применяющих санкции. Постепенно заместить инвалютные займы из этих стран рублевыми кредитами государственных коммерческих банков за счет их целевого рефинансирования со стороны ЦБ на тех же условиях.

7. Отозвать ценные бумаги российских эмитентов из депозитариев стран НАТО. Банку России прекратить принимать в обеспечение рефинансирования ценные бумаги, находящиеся в зарубежных депозитариях.

Наряду с изложенными выше срочными мерами по предотвращению ущерба от санкций для государства и России в целом, необходимо принять меры по минимизации потерь частного российского капитала, «зависшего» в офшорах с преимущественно англосаксонской юрисдикцией. Должны быть созданы следующие условия для деофшоризации экономики.

1. Ввести предварительный валютный контроль по операциям с компаниями из стран НАТО и офшорных зон. Ввести лицензирование операций капитального характера с долларами, евро и валютами стран, присоединившихся к антироссийским санкциям.

2. Уточнить законодательное определение понятия «национальная компания», удовлетворяющее требованиям: регистрации, налогового резидентства и ведения основной деятельности в России, принадлежности российским резидентам, не имеющим аффилированности с иностранными лицами и юрисдикциями. Только национальным компаниям следует предоставлять доступ к недрам и другим природным ресурсам, госзаказам, госпрограммам, госсубсидиям, кредитам, концессиям, к собственности и управлению недвижимостью, к жилищному и инфраструктурному строительству, к операциям со сбережениями населения, а также к другим стратегически важным для государства и чувствительным для общества видам деятельности.

3. Обязать конечных владельцев акций российских системообразующих предприятий зарегистрировать свои права собственности на них в российских регистраторах, выйдя из офшорной «тени».

4. Заключить соглашения об обмене налоговой информацией с офшорами, денонсировать имеющиеся соглашения с ними об избежании двойного налогообложения. Законодательно запретить перевод активов в офшорные юрисдикции, с которыми нет соглашения об обмене налоговой информацией, а также контролируемые США и другими странами, применяющими санкции.

5. Ввести в отношении офшорных компаний, принадлежащих российским резидентам, требования по соблюдению российского законодательства по предоставлению информации об участниках компании (акционеры, вкладчики, выгодоприобретатели), а также по раскрытию налоговой информации для целей налогообложения в России всех доходов, получаемых от российских источников под угрозой установления 30%-ого налога на любые операции.

6. Установить разрешительный порядок офшорных операций для российских компаний с государственным участием.

7. Ввести ограничения на объемы забалансовых зарубежных активов и обязательств перед нерезидентами по деривативам российских организаций, запретить вложения российских предприятий в ценные бумаги и валютные инструменты стран, применяющих санкции.

8. Организовать Московский клуб кредиторов и инвесторов для координации кредитно-инвестиционной политики российских банков и фондов за рубежом, процедур по возвращению проблемных кредитов, выработки единой позиции по отношению к дефолтным странам-заемщикам.

В кратчайшее сроки необходимо создать платежную систему в национальных валютах государств-членов ЕАЭС на базе ЕАБР и Межгосбанка СНГ со своей системой обмена банковской информацией, оценки кредитных рисков, котировки курсов обмена валют. Перевести коммерческие банки на использование системы передачи финансовых сообщений Банка России, предложить ее использование для международных расчетов в ЕАЭС, ШОС и БРИКС, что устранит критическую зависимость от подконтрольной США системы SWIFT.

Прежде всего, это необходимо сделать во взаимной торговле с КНР, на которую ложится главная нагрузка по замещению импорта из стран, реализующих антироссийские санкции. Российские банки также могут подключаться к Системе международных расчетов Народного банка КНР и обмениваться через нее информацией с китайскими партнерами, совершая платежи и расчеты. Между крупными российскими и китайскими банками можно установить специальный канал конфиденциальной связи для тех же целей. НСПК «Мир» должна обеспечить кобейджинг карт с китайской системой «UnionPay», для чего также необходимо активизировать работу в этом направлении Сбербанка и др. российских банков, эмитирующих карту «Мир». Целесообразно создать сеть специализированных кредитных и финансовых организаций, работающих исключительно в рублях и юанях, неуязвимых от внешних санкций. Запустить торгово-платежную систему «Владекс», использующую специальный цифровой инструмент с твердым курсом обмена на долларовый эквивалент. Эта система может взять на себя обслуживание взаимной торговли чувствительными в отношении санкций товарами.

Эти меры могут быть применены и во взаимоотношениях с нашими другими традиционными партнерами, для чего необходимо будет создать соответствующие системы клиринга расчетов в национальных валютах и договориться о валютно-кредитных свопах между центральными банками. Очевидна необходимость формирования такой системы в ЕАЭС, для чего потребуется соответствующее расширение функционала ЕЭК.

В целях стимулирования процессов евразийской экономической интеграции, совместного прохождения и последующего выхода из кризисных режимов, вызванных глобальной пандемией и негативными процессами на единых рынках ЕАЭС необходимо принятие неотложных мер, в том числе следующих (38).

1. Для обеспечения ценовой стабильности во взаимной торговле товарами отечественного производства государств-членов ЕАЭС рекомендовать центральным (национальным) банкам принять срочные меры по стабилизации соотношений обменных курсов национальных валют. Для создания необходимых условий перехода к использованию национальных валют во взаимной торговле и финансировании совместных инвестиций подписать в рамках ЕАЭС соглашения о границах взаимных колебаний национальных валют («валютная змея» по типу существовавшей в ЕС до введения евро) и о механизме демпфирования колебаний (через свопы и механизм ЕФСР, размер которого необходимо увеличить до 1,5-2 трлн. рублей). Для обеспечения долгосрочной стабильности и финансовой устойчивости государства ЕАЭС могли бы создать платежный союз с использованием специально созданного в свое время для его обслуживания Межгосбанка СНГ.

2. В целях сокращения издержек во взаимной торговле целесообразно отменить валютный контроль за текущими трансграничными операциями, совершаемыми в рублях. Этой мере должна предшествовать определенная гармонизация национальных систем валютного регулирования во избежание утечки капитала.

3. Во избежание негативного влияния конъюнктуры мировых цен на взаимную торговлю рекомендовать правительствам принять меры по переводу расчетов за топливно-энергетические товары (природный газ, нефть и нефтепродукты) в национальные валюты государств-членов ЕАЭС в рамках формирования общего энергетического рынка 39. Необходимым условием для этого является стабилизация обменного курса рубля, а также развертывание полноценного механизма биржевой торговли с рублевыми индикаторами ценообразования. Для снижения внешних шоков колебаний нефтяных цен целесообразно перейти к долгосрочным контрактам на экспорт нефти и газа в Китай по ценам, номинированным в юанях и рублях.

В условиях нарастающего хаоса и турбулентности на мировых рынках необходимо предусмотреть создание системы защиты от угроз экономической безопасности, которая, наряду с охарактеризованными выше инструментами валютного контроля, должна располагать защитными контурами финансовой, распределительной и имущественных систем (40).

Защитный контур финансовой системы должен гарантировать платежи и кредиты реальному сектору при аварийной ситуации в банковской системе. ЦБ должен быть готов «подхватить» систему расчетов через расчетнокассовые центры и госбанки в случае цепной реакции банкротств коммерческих банков. Программы поддержки системообразующих предприятий, регионов и отраслей в условиях возможного паралича банковской системы должны производиться через казначейство, которое может также принять на себя функции обслуживания госпредприятий.

Для защиты стратегических активов в экономике и обеспечения выпуска продукции жизнеобеспечения (продовольствие, энергия, транспорт и др.) государство должно быть готово к национализации соответствующих системообразующих предприятий и узлов инфраструктуры (электростанции, элеваторы, порты, склады) либо к их постановке под жесткий антимонопольный контроль. Предприятия из списка системообразующих должны получать финансовую помощь только под соответствующие бизнес планы и передачу пакетов акций (активов) государству в качестве обеспечения своих обязательств по выпуску продукции и возврату средств. При этом не должна допускаться покупка стратегических активов иностранным капиталом (или конверсия долгов в собственность), за исключением случаев создания совместных предприятий или объединения активов на паритетных началах в целях повышения конкурентоспособности и технического уровня.

Защита систем воспроизводства «человеческого капитала» должна гарантироваться переводом соответствующих статей бюджета в режим защищенных вне зависимости от бюджетных доходов. Необходимо также создание стратегических резервов основных сырьевых товаров, продовольствия и лекарств в целях поддержания производства и импорта критически значимых товаров в достаточных для стабилизации цен объемах.

При любом сценарии дальнейшего развертывания глобального кризиса Россия должна сохранять возможность самостоятельной политики и влияния на глобальную ситуацию. Наличие надежного природно-сырьевого и оборонного потенциала дает нам для этого объективные возможности. Даже при катастрофическом сценарии глобального кризиса Россия имеет необходимые ресурсы не только для самостоятельного выживания, но и для опережающего развития. Поэтому в международных инициативах необходимо ориентироваться исключительно на собственные интересы, бесповоротно отказаться от прежней политики кредитования США и других стран НАТО и следования у них на поводу. При самых плохих сценариях глобального кризиса, проводя политику в собственных интересах, Россия сможет улучшить свое положение в мировой экономике.

2.3. Перевод российской экономики на новый мирохозяйственный и технологический уклады как необходимое условие антикризисной стратегии опережающего развития

Модернизация российской экономики на основе нового технологического уклада и на принципах нового мирохозяйственного уклада без перестройки системы управления развитием экономики невозможна. Многолетние политические установки по переводу российской экономики на инновационный путь развития, обеспечению опережающего развития, повышению нормы накопления и т.п. не дали результата. В течение последнего десятилетия российская экономика продолжает деградировать, опускаясь все ниже по уровню технического развития и доле производства в мировом валовом продукте. Причина заключается в ее зависимом положении на периферии американоцентричного имперского мирохозяйственного уклада, при котором она обрекается на роль финансового донора и сырьевой колонии. Вследствие неэквивалентного внешнеэкономического обмена Россия теряет около 100 млрд.долл. в год, которые могли бы использоваться для инвестиций, а также за счет содержащейся в экспорте сырьевых товаров природной ренты оплачивает интеллектуальную ренту, содержащуюся в импортных высокотехнологических товарах, финансирую таким образом НТП за рубежом. Без разрыва этих воспроизводственных контуров неэквивалентного внешнеэкономического обмена, поддерживаемых проводимой макроэкономической политикой, вывести российскую экономику на путь самостоятельного опережающего развития невозможно.

Переход к новому мирохозяйственному укладу требует кардинального усложнения экономической политики и повышения эффективности как государственного управления, так и деятельности частных предприятий. Как указывалось выше, в его основе лежит сочетание стратегического планирования и рыночной самоорганизации, государственного контроля за банковской системой и свободного предпринимательства, государственной собственности на объекты инфраструктуры и частных предприятий в конкурентных секторах экономики. Посредством ориентированной на рост инвестиционной и инновационной активности системы регулирования экономики и государственно-частного партнерства предпринимательская деятельность направляется на достижение целей повышения народного благосостояния.

Необходим переход к системной политике развития российской экономики, которая должна строиться как смешанная стратегия опережающего роста нового технологического уклада, динамического наверстывания в сферах с незначительным технологическим отставанием и догоняющего развития в безнадежно отставших отраслях.

Ключевая идея формирования стратегии опережающего развития заключается в определяющем становлении базисных производств нового технологического уклада и скорейшем выводе российской экономики на связанную с ним новую длинную «волну» роста. Для этого необходимо концентрированное вложение ресурсов в развитие перспективных производственно-технологических комплексов нового технологического уклада, что невозможно без системы целенаправленного управления финансовыми потоками. Создание такой системы, включающей механизмы денежно-кредитной, налогово-бюджетной и валютной политики, ориентированные на становление «ядра» нового технологического уклада, должно стать стержнем антикризисной стратегии. Необходимым условием ее успеха является достижение синергетического эффекта, что предполагает комплексность формирования сопряженных кластеров производства нового технологического уклада и согласованность макроэкономической политики с приоритетами досрочного технико-экономического развития. Для этого формирование антикризисной стратегии должно предусматривать создание в системе государственного управления подсистемы управления долгосрочным социально-экономическим развитием.

Ведущее значение подсистемы развития в системе государственного регулирования экономики связано с ключевой ролью научно-технического прогресса в обеспечении современного экономического роста. Политика развития включает в себя: определение приоритетов долгосрочного социально- и технико-экономического развития; сохранение и развитие научно-производственного потенциала страны; формирование на этой основе промышленной, научно-технической и финансовой политики. Необходимым элементом политики развития должно стать индикативное планирование. Политика развития должна обеспечивать подъем конкурентоспособности отечественных предприятий, выращивание национальных лидеров- «локомотивов» экономического роста.

Создание подсистемы управления развитием включает:

- развертывание процедур обоснования и выбора приоритетных направлений долгосрочного социально-экономического развития;

- создание системы стратегического планирования, способной выявлять перспективные направления экономического роста, а также направлять деятельность государственных институтов развития на их реализацию;

- формирование каналов финансирования проектов создания и развития производственно-технологических комплексов нового технологического уклада и сфер потребления их продукции;

- настройку макроэкономической политики на обеспечение благоприятных условий инновационной деятельности.

Ниже эти составные части подсистемы управления развитием характеризуются более подробно.

Выбор приоритетов технико-экономического развития предваряет политику развития экономики на основе современных технологий, разработку и реализацию программ по ее осуществлению. Определение приоритетов технико-экономического развития по основным направлениям НТП должно вестись исходя из закономерностей долгосрочного экономического роста, глобальных направлений технико-экономического развития и национальных конкурентных преимуществ. Эти приоритеты должны реализовываться посредством финансируемых при поддержке государства целевых программ, льготных кредитов, государственных закупок и инструментов государственной экономической политики. К выбираемым приоритетам следует предъявлять следующие требования.

С научно-технической точки зрения, выбираемые приоритеты должны соответствовать перспективным направлениям роста формирования современного технологического уклада и современного создания заделов становления следующего. С экономической точки зрения, государственная поддержка приоритетных направлений должна характеризоваться двумя важнейшими признаками: обладать значительным внешним эффектом, улучшая общую экономическую среду и условия развития деловой активности; инициировать рост деловой активности в широком комплексе отраслей, сопряженных с приоритетными производствами. Иными словами, она должна создавать расширяющийся импульс роста спроса и деловой активности. С производственной точки зрения, государственное стимулирование должно приводить к такому росту конкурентоспособности соответствующих производств, при котором они, начиная с определенного момента, выходят на самостоятельную траекторию расширенного воспроизводства в масштабах мирового рынка, играя роль «локомотивов роста» для всей экономики. С социальной точки зрения, реализация приоритетных направлений структурной перестройки экономики должна сопровождаться расширением занятости, повышением реальной зарплаты и квалификации работающего населения, общим ростом благосостояния народа.

К приоритетным направлениям, осуществление которых удовлетворяет всем необходимым критериям, относятся, в частности, следующие:

- освоение современных информационных технологий;

- развитие биотехнологий в области генной инженерии и других направлений приложения микробиологических исследований, поднимающих эффективность здравоохранения, АПК, фармакологической и других отраслей промышленности;

- развитие нанотехнологий и основанных на них средств автоматизации, позволяющих резко поднять конкурентоспособность и эффективность отечественного машиностроения;

- создание наноматериалов с заранее заданными свойствами;

- развитие лазерных и аддитивных технологий;

- обновление парка гражданской авиации, износ которого достиг критической величины, на основе организации производства и лизинга современных моделей самолетов отечественного производства;

- комплексное развитие ракетно-космической промышленности;

- обновление оборудования электростанций, износ которого приближается к критическим пределам, а также модернизация существующих и строительство новых атомных станций;

- развитие технологий переработки и использования природного газа;

- развитие комплекса технологий ядерного цикла, расширение сферы их потребления;

- развитие современных транспортных узлов, позволяющих существенно улучшить скорость и надежность комбинированных перевозок;

- развитие жилищного строительства и модернизация ЖКХ с использованием современных технологий;

- развитие информационной инфраструктуры на основе современных систем спутниковой и оптоволоконной связи, сотовой связи в городах;

- модернизация непроизводственной сферы на основе современного отечественного оборудования (диагностические приборы и лазеры для медицины, вычислительная техника для системы образования и т.д.);

- применение технологий регенерации тканей, в том числе с использованием стволовых клеток в медицине;

- оздоровление окружающей среды на основе современных экологически чистых технологий.

Этот перечень приоритетных направлений технико-экономического развития составлен на основе анализа основных тенденций современного НТП, с учетом состояния отечественного научно-промышленного потенциала. Он не претендует на полноту и окончательность. Но с него можно начинать формирование и реализацию государственной политики развития.

Система стратегического планирования должна определять содержание бюджетной, внешнеторговой, промышленной и других составляющих экономической политики государства, которую необходимо увязывать посредством прогнозирования, программирования и индикативного планирования развития экономики страны.

Прогнозирование, программирование и индикативное планирование социально-экономического развития страны должно быть эшелонировано по временному горизонту на год, пять лет и двадцатилетний прогнозный период. В условиях современного НТП субъекты хозяйственной деятельности, органы государственного управления и общество в целом нуждаются в научно обоснованном предвидении будущих тенденций научно-технического и социально-экономического развития. В условиях современного НТП для успешной работы предприятий необходимым является, как минимум, десятилетний горизонт планирования своего развития.

В нынешней системе регулирования экономики прогнозирование социально-экономического развития имеет скорее декоративные функции, а система целеполагания просто отсутствует. Без устранения этих пробелов невозможно сформулировать эффективную систему управления экономическим развитием.

Прежде всего, необходимо изменение технологии прогнозирования социально-экономического развития. Экстраполяция прошлых тенденций не должна доминировать при формировании планов будущего развития. Задача заключается как раз в обратном — переломе сложившихся тенденций, преодолении депрессии и инициировании экономического роста. Прогноз должен определяться сочетанием имеющихся возможностей и желаемых результатов. Для этого он должен учитывать закономерности современного экономического развития, начинаться с формирования четких целей социально-экономического развития на заданную перспективу и инвентаризации имеющихся ресурсов, которые могут быть задействованы путем создания соответствующих макроэкономических условий и мер государственного регулирования. Эти меры должны определять содержание индикативных планов социально-экономического развития страны.

В зависимости от временного горизонта содержание индикативных планов должно различаться. В годовом цикле прогнозирования индикативное направление должно включать характеристику всех основных макроэкономических параметров (ВВП, занятость, платежный баланс, инвестиции, инфляция, обменный курс рубля и т.д.) и инструментов экономической политики (процентные ставки, налоги, таможенные тарифы, бюджетные расходы, в том числе государственных закупок, нормативы амортизации, регулируемые цены, доходы, государственные инвестиции, приоритеты и нормативы работы институтов развития и т.д.). Частью технологии индикативного планирования на год является формирование государственного бюджета и составление плана развития государственного сектора.

В пятилетнем цикле индикативного планирования основное значение имеет определение среднесрочных приоритетов научно-технического и социально-экономического развития страны, на основе которых должна вестись разработка целевых программ, а также желаемых пропорций экономики. Важной задачей пятилетнего цикла прогнозирования является выявление ожидаемых диспропорций и узких мест, затрудняющих социально экономическое развитие страны. Другая задача — поиск новых возможностей, отрывающихся вследствие глобального НТП и структурных изменений мировой экономики. Исходя из сопоставительного анализа возникающих проблем и возможностей следует вести поиск путей подъема конкурентоспособности национальной экономики, меры по осуществлению которых и составят содержание пятилетних программ научно-технического и социально-экономического развития страны.

Двадцатилетний горизонт имеет своей целью ориентацию досрочного развития страны на фоне глобальных тенденций научно-технического и экономического развития с целью определения стратегических направлений повышения конкурентоспособности национальной экономики в пространстве глобального экономического развития. Ключевое значение при этом имеет прогнозирование прорывных направлений НТП и моделирование нового технологического уклада, формирующих траекторию будущего экономического роста и открывающих новые возможности социально экономического развития. Исходя из этого должны определяться приоритеты досрочного экономического развития страны, вестись разработка целевых научно-технических программ, стимулироваться развитие научно производственного потенциала страны. Планируемые для этого меры и направления государственной экономической и научно-технической политики должны отражаться в концепции социально-экономического развития страны на долгосрочный период.

В отличие от административных директив, планировавшихся сверху в централизованной плановой системе, индикативные планы и программы развития экономики нового мирохозяйственного уклада не должны содержать принудительно устанавливаемые и обязательные для исполнения хозяйствующими субъектами задания. Плановые ориентиры необходимо разрабатывать с участием и с учетом предложений деловых кругов и научного сообщества. Сама процедура разработки плана преследует цель формирования общенационального консенсуса в отношении приоритетов социально экономического развития страны и опирается на работу институтов социального партнерства.

Дополняя действие механизмов рыночной конкуренции стратегическим планированием, государство содействует снижению неопределенности и неустойчивости рыночной конъюнктуры, помогает предприятиям ориентироваться в перспективах развития производства и вовремя осуществлять перераспределение капитала в освоение новых технологий и рынков сбыта, обеспечивать развитие соответствующей информационной среды. Индикативные планы не препятствуют свободному целеполаганию самостоятельных хозяйствующих субъектов, а выполняют для них функцию маяков, указывающих перспективные направления изменения экономической конъюнктуры и экономической политики государства.

Для введения системы ответственности за уровень и качество жизни более 5 лет назад был принят Федеральный закон от 28.06.2014 № 172-ФЗ «О стратегическом планировании в Российской Федерации». Многие его нормы так и не были реализованы: не сформирован пакет основных документов стратегического планирования. Правительство так и не приступило к реализации стратегических планов. Несмотря на более чем 60 тысяч принятых документов стратегического планирования, они не оказывают заметного влияния на экономическое развитие, поскольку не содержат никаких мер ответственности за их выполнение. Вместо развертывания законодательно утвержденной системы стратегического планирования, Правительство занялось национальными проектами.

Приходится констатировать, что данный закон оказался слишком сложным для прежнего российского правительства, которое сразу же после его принятия инициировало трехлетнюю отсрочку. До сих пор российским чиновникам не хватает компетентности для реализации предусмотренных этим законом процедур. Стратегическое управление носит имитационный характер. Официальные цели социально-экономического развития формулируются Президентом России в качестве общих ориентиров качественного характера. Однако между показателями их достижения и реальными механизмами управления нет обратной связи.

Необходимость мобилизации населения и ресурсов страны для борьбы с распространением и преодолением негативных последствий пандемии дает хороший повод для запуска механизмов и процедур стратегического планирования. Международный опыт наглядно подтверждает очевидные преимущества стран, обладающих этими инструментами по сравнению с теми, кто полагается на «невидимую» руку рынка. Лучше всех с эпидемией справился Китай, руководство которого в плановом порядке не только ввело всеобщий карантин, но и организовало резкое наращивание производства необходимых приборов, медикаментов, средств защиты и дезинфекции.

Для эффективности работы системы стратегического планирования необходимо ввести нормы ответственности за достижение планируемых результатов и связать с ней инструменты макроэкономической политики. Решение первой задачи требует установления правовых норм экономической ответственности организаций и административной ответственности руководителей за выполнение устанавливаемых правительством целевых показателей развития. Решение второй задачи предполагает формирование регулируемых государством контуров управления налогово-бюджетной, денежно-кредитной и налоговой политики.

Ориентация налогово-бюджетной политики на цели развития предполагает снижение налоговой нагрузки на все виды инновационной и высокотехнологической деятельности, а также приоритетное выделение бюджетных ассигнований на поддержку критически значимых для становления нового ТУ государственных расходов.

В налоговой сфере следует исходить из структуры формирования национального дохода, основным источником которого в настоящее время является природная рента. Для ее изъятия государством как собственником недр обычно применяется налог на дополнительный доход у недропользователей, который в России подменен налогом на добычу полезных ископаемых. Однако последний по законам рыночного ценообразования включается в цену продукции и фактически является налогом на потребление энергоносителей и природного сырья, ухудшая конкурентоспособность обрабатывающей промышленности. В отечественных условиях лучшим способом изъятия природной ренты в доход государства являются экспортные пошлины, которые не обременяют внутреннее потребление.

Еще одним фундаментальным недостатком налоговой системы является универсальное налогообложение доходов граждан по ставке, вдвое ниже налога на прибыль предприятий. Это нарушает базовый для общественного сознания принцип социальной справедливости и стимулирует переток доходов из производственной сферы в потребление. Необходим налоговый маневр по введению прогрессивной ставки налогообложения доходов, компенсируемый введением ускоренной амортизации, снижающей налогообложение прибыли, направляемой на приобретение оборудования. Это позволит увеличить объем инвестиций на 5 трлн.рублей при восстановлении общественной поддержки фискальной политики государства.

Переживаемая в настоящее время технологическая революция требует освобождения от налогообложения всех расходов на НИОКР. Многие страны выплачивают налоговые премии предприятиям, реализующим инновационные проекты в перспективных направлениях роста нового технологического уклада. Исходя из его структуры и опыта передовых стран необходимо, как минимум, полуторократное увеличение государственных расходов на здравоохранение и образование, являющихся несущими отраслями нового технологического уклада, а также двукратное увеличение ассигнований на НИОКР. При этом увеличение финансирования следует концентрировать на перспективных направлениях развития нового технологического уклада, в которых российские организации имеют конкурентные преимущества. В частности, необходимо на порядок увеличить финансирование научных разработок в сфере молекулярной биологии, генной инженерии и клеточных технологий, изготовления нанотехнологического оборудования, цифровых, лазерных и аддитивных технологий, гелиоэнергетки, нанопорошков и новых материалов. Очевидным направлением бюджетных расходов с высокой экономической эффективностью является модернизация транспортной, телекоммуникационной, энергетической и жилищно-коммунальной инфраструктуры на основе нового технологического уклада. Многие критически важные для становления нового технологического уклада расходы, включая финансирование фундаментальных и поисковых исследований, могут быть осуществлены только при бюджетной поддержке.

Важной составляющей бюджетной политики должна стать ориентация госзакупок на приобретение высокотехнологической продукции, главным образом, отечественного производства.

В период реализации антикризисной политики не следует жестко ограничивать дефицит бюджета, финансируя его за счет внутренних источников и покрывая рост государственных заимствований путем эквивалентной эмиссии денег на рефинансирование коммерческих банков под залог государственных обязательств. При этом доходность последних не должна превышать среднюю норму прибыли в обрабатывающей промышленности. Именно таким образом действуют все развиты страныэмитенты мировых валют. Например, основным каналом денежной эмиссии ФРС США (до 95%) и Банка Японии (около 85%) является покупка государственных долговых обязательств на внутреннем рынке. Европейский центральный банк эмитирует триллионы евро под покупку государственных обязательств стран зоны евро, а, в антикризисных целях, даже облигаций системообразующих корпораций. Одновременно Центральные банки осуществляют льготное рефинансирование банков-агентов правительства под гарантированные государством инвестиционные проекты, ипотеку, национальные и региональные программы. Причем, денежная эмиссия под государственные обязательства осуществляется на длительные сроки до 30-40 лет, в течение которых купленные ЦБ бумаги хранятся у него на балансе, а выпущенные под них деньги работают в экономике.

Незначительная роль, которую играют в настоящее время российские облигации федерального займа в формировании рублевой финансовой системы (менее 5% накопленной рублевой эмиссии Банка России), а также расширяющийся объем долговых обязательств российского правительства в евро, указывают на чрезмерную зависимость России от мировой конъюнктуры и внешних источников финансовых ресурсов, с одной стороны, и показывает большие возможности расширения российской финансовой системы на национальной основе. Для расширения рынка государственных заимствований необходимо также прекратить использование облигаций и депозитов Банка России, вернув их владельцам вложенные средства.

Инструменты денежно-кредитной политики должны обеспечивать адекватное денежное предложение для расширенного воспроизводства и опережающего развития экономики на перспективных направлениях становления нового технологического уклада. Простые «кейнсианские» методы стимулирования спроса путем масштабного вливания финансовых средств, как это предлагают Рубини и Мим(41) в отношении методов борьбы с нынешним кризисом хоть и будут способствовать смягчению спада, но не смогут обеспечить выхода из рецессии (42). Для этого нужна резкая активизация научно-технической и инновационной политики. В этих условиях денежная эмиссия должна иметь целевой характер и канализироваться государством в приоритетных направлениях роста экономической активности.

Необходимо создать эмиссионный механизм рефинансирования Банком России коммерческих банков под увеличение их кредитных требований к предприятиям реального сектора в меру роста финансовых потребностей развивающейся экономики. Наш собственный и мировой опыт позволяет сконструировать оптимальные механизмы денежного предложения, замкнутые на кредитование реального сектора экономики и приоритетные направления ее развития. Для этого следует увязать условия доступа коммерческих банков к рефинансированию со стороны Центрального банка с обязательствами по целевому использованию получаемых от государства кредитных ресурсов для финансирования производственных предприятий и приоритетных направлений хозяйственной деятельности. Это можно сделать комбинацией косвенных (рефинансирование под залог облигаций и векселей платежеспособных предприятий) и прямых (софинансирование государственных программ, предоставление госгарантий, кредитование специальных инвестиционных контрактов) способов денежного предложения. Посредством ломбардного списка ЦБ и лимитов госгарантий государство сможет избирательно воздействовать на денежные потоки, обеспечивая расширенное воспроизводство системообразующих предприятий, благоприятные условия для роста экономической активности и привлечения инвестиций в приоритетные направления развития. При этом ставка рефинансирования не должна превышать среднюю норму прибыли в обрабатывающей промышленности (в соответствии с международной практикой в условиях структурного кризиса она должна находиться в пределах 1–4%(43), а сроки предоставления кредитов должны соответствовать типичной длительности научно-производственного цикла производства машиностроительной продукции (5-7 лет).

Наряду со снижением ставки рефинансирования нормализация цены денег требует активной политики ограничения доходности рынка госдолга, контролируемого Банком России и крупными банками с государственным участием, применения для государственных целей низкопроцентных целевых кредитов (по ипотеке, для малого бизнеса, по образовательным кредитам), временного административного регулирования ставок процента и банковской маржи. Целесообразно также существенное увеличение ресурсного потенциала существующих и создание новых институтов развития, предоставляющих долгосрочные инвестиционные кредиты под квази нулевые проценты.

В условиях мирового кризиса развитие финансового сектора России возможно только на основе опережающего роста внутреннего платежеспособного спроса в сравнении с внешним. В этой связи реструктуризация финансового сектора должна ориентироваться не на рынок акций, а на рост банковской системы в сочетании с ограничением финансовых спекуляций и стимулированием долгосрочных инвестиций, институтами развития и венчурного финансирования(44). При этом поддержка государством коммерческих банков должна быть ограничена предоставлением только целевых кредитов с соблюдением следующих принципов: равный доступ; ограничение поддержки во времени и в масштабах; участие самих банков в антикризисных мерах; недопустимость получения выгод от господдержки акционерами. В исключительных случаях господдержка собственного капитала банковского сектора могла бы осуществляться путем приобретения Банком России привилегированных акций коммерческих банков (45).

Важным условием реализации собственной антикризисной стратегии является отказ от использования зарубежных рейтинговых агентств для оценки надежности тех или иных заемщиков. Банк России должен использовать только рейтинги, устанавливаемые российскими агентствами, а также результаты собственных мониторингов.

Концентрация денежной эмиссии на рефинансировании коммерческих банков под обязательства производственных предприятий создает конкуренцию между банками в борьбе за клиентов в среде производственных предприятий ради доступа к рефинансированию со стороны Центрального банка. В результате кредитный рынок из рынка продавца, монополизированного крупными коммерческими банками, превратится в рынок покупателя, конкурентная борьба на котором повлечет снижение процентных ставок. Но для этого нужно также полностью прекратить операции Банка России по абсорбированию так называемой избыточной ликвидности, поскольку эмиссией своих облигаций и открытием депозитных счетов он искусственно устанавливает минимальный уровень ставки процента на кредитном рынке.

Исторический опыт успешной политики развития свидетельствует о том, что для получения определенного прироста ВВП необходим двукратно более высокий прирост инвестиций, что требует соответствующего наращивания объема кредита как основного инструмента авансирования роста современной экономики. Наряду с догматизмом денежных властей, запуску этого механизма в России объективно препятствует отсутствие эффективного валютного контроля, вследствие чего эмитировавшиеся в рамках антикризисных программ кредиты использовались коммерческими банками для покупки иностранной валюты, а не для кредитования реального сектора экономики. Реализацию охарактеризованной выше стратегии следует вести при помощи соответствующих ей инструментов. Для этого необходимо широкое внедрение цифровых технологий. Прежде всего, это следует сделать в сфере денежного обращения.

Для контроля за целевым использованием эмитируемых для кредитования инвестиций денег предлагается использовать современные технологии создания цифровых валют и контроля за их обращением посредством системы распределенного реестра (блокчейн). Для организации целевого кредитования - создать Специализированный институт развития, фондируемый Банком России в размере не ниже объема изымаемых из экономики денег. Так, для компенсации сжатия кредита с 2014 года необходимо около 15 трлн. руб., из которых на начальном этапе можно выделить 5 трлн.руб. Специнститут развития, создаваемый по образцу немецкой KFW(46), сможет без инфляционных последствий эмитировать под этот объем денег эквивалентное количество защищенных цифровыми технологиями «инвестиционных рублей». Целевые кредиты в инвеструблях предоставляются исключительно под специальные инвестиционные контракты под 1% (для госкорпораций) и 2% (для всех остальных) годовых для конечного заемщика. При этом не потребуются расходы на получение банковских гарантий, не нужны кредитные рейтинги, что позволяет удерживать ставку процента для конечного заемщика на уровне не выше 3%. Все дальнейшее движение эмитированных таким образом денег автоматически контролируется системой распределенного реестра - вплоть до выплаты заработной платы, получения дивидендов и возвращения кредита.

При этом инвеструбли могут использоваться в качестве средства платежа для любых текущих операций, включая оплату налогов и других обязательных платежей, за исключением покупки иностранной валюты. Правом продажи инвеструблей за иностранную валюту обладает только Специнститут развития. Он же может обменивать их на обычные рубли по номиналу с устанавливаемым им дисконтом. Правительство может использовать заимствуемые инвеструбли для финансирования целевых программ и капитальных вложений, предоставления займов региональным и местным органам власти для расходов на эти же цели. В свою очередь, продавшие свои товары за инвеструбли товаропроизводители смогут, при желании, обменять их на обычные рубли в Специнституте развития. Запуск оборота инвеструблей можно начать с кредитования специнвестконтрактов, заключенных федеральными и региональными органами власти.оборота инвеструблей можно начать с кредитования специнвестконтрактов, заключенных федеральными и региональными органами власти.

На следующем этапе зона использования инвеструблей может быть распространена на взаимную торговлю в ЕАЭС, а также с третьими странами. Инвеструбли получат хождение на евразийском рынке как одна из международных валют. При этом Специнститут развития будет вести автоматический клиринг всех операций с использованием инвеструблей. Их правовой статус должен быть эквивалентен статусу рубля, позволяя инвеструблю обращаться на территориях государств ЕАЭС и третьих стран как обычному рублю.

В условиях антироссийских санкций технология блокчейн, лежащая в основе функционирования инвеструбля имеет особое преимущество в применении к международным расчетам. Платформы на основе распределенных реестров (такие как «Мастерчейн») позволяют обмениваться банковской информацией и осуществлять переводы, минуя контролируемый странами НАТО SWIFT и обеспечивая при этом самый высокий уровень надежности и достоверности. При этом исчезает необходимость в малоэффективных и коррупциогенных административных методах валютного контроля. Применение цифровых технологий для эмиссии обращающихся в международных расчетах рублей создает условия для перевода внешнеторговых операций на рубли и дедолларизации экономики.

Запуск оборота инвеструбля даст мощный толчок развитию цифровых технологий в финансовом секторе, стимулирует проведение соответствующих НИОКР. Он мог бы стать одним из пилотных проектов ЕАЭС. В результате его реализации в международных расчетах появится первая в мире национальная цифровая валюта, обладающая высоким потенциалом использования в трансграничных расчетах. Это будет способствовать становлению в ЕАЭС ведущей международной площадки развития IT технологий в финансовой сфере.

Введение цифрового рубля кардинально повысит возможности неинфляционного и анткоррупционного расширения кредита, который будет иметь строго целевое назначение. Предоставление производственым предприятиям доступа к целевым квазибесплатным кредитам можно будет сделать безграничным без риска разворовывания денег. Это позволит загрузить простаивающие мощности промышленности.

Но прежде всего для того, чтобы ЦБ действительно превратился в мегарегулятор, в рамках проводимой работы по внесению поправок в Основной закон, необходимо уточнить и расширить функциональные обязанности Банка России, изложив ст.75 п.2 Конституции в следующей редакции:

«Защита и обеспечение устойчивости «обменного курса» рубля, «эмиссия необходимого количества денег для обеспечения расширенного воспроизводства и устойчивого роста экономики и инвестиций в основной капитал; обеспечение развития и устойчивости банковской системы Российской Федерации; обеспечение развития и стабильного функционирования национальной платежной системы и финансового рынка Российской Федерации; создание условий для роста производства, доходов населения и высокой занятости; поддержание сбалансированности бюджетной системы Российской Федерации» - основная функция «основные функции» Центрального банка Российской Федерации, которую «которые» он осуществляет независимо от других органов государственной власти».

Как уже говорилось выше, главная причина масштабного недоиспользования производственного потенциала — это искусственно созданная банковской системой дороговизна денег. Обращение цифрового рубля посредством технологии распределенного реестра будет обходиться без коммерческих банков и не требовать дорогостоящих и малоэффективных процедур банковского и валютного контроля. Соответственно, кредитование производственной деятельности может вестись на беспроцентной основе. Искусственный интеллект, блокчейн и смарт контракты заменят множество контролеров и посредников, наживающихся на завышении цены денег, которые становятся принадлежащим государством инструментом обеспечения связывания всех имеющихся в экономике ресурсов в производственном процессе.